Por Escuela de Economía, FCCEE UES.

Resumen

El presente es un breve estudio que pretende ubicar al lector en la problemática de la deuda pública en El Salvador, permitiendo que éste obtenga sus propias conclusiones de la situación financiera de la hacienda pública, a partir de los planteamientos estadísticos y análisis de datos de cada uno de los apartados que se exponen y desarrollan respecto a la deuda pública.

La investigación parte de la definición del marco teórico de la hacienda pública en El Salvador y la forma como está organizada la administración financiera del Estado, y su relación con la administración pública, que dentro del análisis de la hacienda pública se conoce como sector público y cómo éste ejerce la responsabilidad de la ejecución del gasto público, cuyo origen programático es el presupuesto ordinario y los componentes de la política fiscal; de forma especial el componente de la política de endeudamiento en El Salvador.

El estudio busca definir la deuda pública, teniendo en cuenta el comportamiento su saldo, su costo, los períodos comprometidos y del servicio de la deuda pública, el cual condiciona la disponibilidad de recursos para la prestación del servicio público, al mismo tiempo se realiza un breve análisis sobre los criterios técnicos de la deuda, creando un escenario de la situación actual de la deuda pública de El Salvador y su relación al servicio de la deuda. Lo anterior es fundamentado con datos reales obtenidos de los informes de liquidación de las cuentas del Presupuesto del Estado del Ministerio de Hacienda. Por otro lado, se realiza un breve análisis sobre el financiamiento COVID 19, que ha dado otra visión de la tendencia de la deuda y en el caso de El Salvador, la disponibilidad de recursos de terceros y el destino de estos. Para que al final se planteen algunas conclusiones del estudio que es un aporte breve del investigador.

Palabras Claves: Deuda Pública, Bonos, Préstamos, servicio de la deuda, COVID 19, equilibrio presupuestario, déficit fiscal, criterios de la deuda, deuda flotante, deuda soberana.

Abstract

This is a brief study that aims to place the reader in the problem of public debt in El Salvador, allowing it to obtain its own conclusions on the financial situation of public finances, based on statistical approaches and data analysis of each one of the sections that are exposed and developed regarding public debt.

The research starts from the definition of the theoretical framework of public finance in El Salvador and the way in which the financial administration of the State is organized, and its relationship with public administration, which within the analysis of public finance is known as the public sector and how it exercises responsibility for the execution of public spending, whose programmatic origin is the regular budget and the components of fiscal policy; especially the component of the indebtedness policy in El Salvador.

The study seeks to define the public debt, taking into account the behavior of its balance, its cost, the periods committed and the service of the public debt, which conditions the availability of resources for the provision of public service, at the same time a brief analysis of the technical criteria of the debt, creating a scenario of the current situation of El Salvador's public debt and its relationship to debt service. The foregoing is based on real data obtained from the liquidation reports of the accounts of the State Budget of the Ministry of Finance. On the other hand, a brief analysis is made of the COVID 19 financing, which has given another view of the debt trend and, in the case of El Salvador, the availability of third-party resources and their destination. So that at the end some conclusions of the study are raised, which is a brief contribution of the researcher.

Keywords: Public Debt, Bonds, Loans, debt service, COVID 19, budget balance, fiscal deficit, debt criteria, floating debt, sovereign debt.

1. Introducción

La Deuda Pública, es una variable fiscal macroeconómica que impacta las finanzas públicas de casi todos los países del mundo, las tasas de crecimiento producto del comportamiento de la demanda externa a nivel de los países desarrollados no eran suficientes antes del año 2019, muchos mostraban un crecimiento desmedido del déficit fiscal y problemas para cumplir con sus obligaciones; como muestra de ello es que la deuda paso del 227% al 256% del PIB, con crecimiento del 29% en menos de un año, equivalente según el FMI a $226.0 billones de dólares, producto de la pandemia COVID 19 y la lastre de la crisis financieras; este escenario es facilitado por el comportamiento de las tasas de interés y la compra de bonos por parte de los Bancos Centrales, lo que ha provocado un aumento de la liquidez, aunado a esto la menor actividad económica, que implica menor recaudo tributario y que ha provocado un aumento del financiamiento, con ello un aumento del servicio de la deuda pública, presionando aún más las delicadas finanzas públicas y aunado a esto, la apertura pausada de las economías debido a los descubrimientos de nuevas cepas del COVID-19.

Gráfico Nº 1. La deuda pública

Cabe exponer que el dilema de la deuda pública tiene muchos años, dado su acumulación y aumento de forma constante, lo que ha obligado a replantear la deuda interna o renegociar la deuda externa, todo es un abanico de oportunidades que tiene consecuencias para el deudor, si es interna el dilema es el crédito interno y el ahorro del sector privado y su impacto en las tasas de interés y si es externa el acceso a los mercados y el costo de la deuda futura. El Salvador, como país de un istmo Centroamericano, en donde la deuda presiona la caja y la prestación del servicio público, así como la inversión pública, ya muestra problemas de liquidez desde antes de la pandemia por COVID – 19, aunado a esto las medidas de confinamiento y la disminución de la actividad económica, los incentivos para la actividad económica y el consumo de los hogares han aumentado la deuda en 11.0% en menos de 2 años; lo que ha ocasionado que los organismos financieros internacionales no dejen de plantear alternativas para que los países deudores cumplan con sus compromisos. Entre los organismos se encuentran el Banco Mundial (BM) y el Fondo Monetario Internacional (FMI), que proponen medidas para generar liquidez y establecen horizontes de cumplimiento del pago de la deuda pública, por supuesto que esto en detrimento del servicio público y su valor económico.

La investigación realizada, se refiere al comportamiento de la deuda pública y sus indicadores de evaluación y tiene como fin ubicar al lector en la problemática de la deuda pública de El Salvador y su impacto en el flujo de efectivo de la caja o presupuesto de efectivo del Ministerio de Hacienda, creándole a la vez un panorama financiero para que éste obtenga sus propias conclusiones a partir del análisis estadístico de los datos expuestos.

La investigación parte de una breve exposición de cómo está organizada la administración pública en El Salvador y su incidencia en la administración financiera del Estado, esto debido que en la práctica la decisión de la aceptación de la obligación y su pago tiene incidencia por el tipo de organismo público que la contrata y la ejecuta. Porque no es lo mismo el financiamiento programado en el presupuesto ordinario del Gobierno Central, que el financiamiento programado por las alcaldías o las empresas públicas; de ahí la importancia de analizar cómo funciona la política de endeudamiento público en El Salvador y como se define la deuda pública, tanto desde el punto de vista jurídico como económico. Teniendo en cuento lo anterior, el estudio expone el comportamiento del saldo de la deuda pública, su costo, los períodos comprometidos y el servicio de la deuda pública, el cual condiciona la disponibilidad de recursos para la prestación del servicio público; al mismo tiempo se realiza un breve análisis sobre el financiamiento COVID 19, que ha dado otra visión de la tendencia de la deuda en El Salvador.

Al final se expone un breve análisis sobre los criterios de la deuda y porque se dice que se podría caer en impago de la deuda pública, esto es fundamentado con datos reales obtenidos de los informes del Ministerio de Hacienda para que al final se planteen algunas conclusiones del estudio que es un aporte breve del investigador.

2. Marco teórico

2.1 La Administración Pública en El Salvador

Según el Art. 86 de la Constitución de la República de El Salvador el Gobierno es Republicano, Democrático y Representativo, el cual para ejercer su poder político, administrativo y económico se divide en tres: Órgano Legislativo, Órgano Ejecutivo y Órgano Judicial y se relacionan en el caso de la deuda pública, por medio de la emisión de Deuda Soberana. Constitucionalmente, también se conoce otra forma de administración como son Gobiernos Locales o Municipales, que son aquellos que administran los municipios por medio de un consejo municipal, el cual es autónomo en lo económico, en lo técnico y en lo administrativo, según el Art. 203 de la Constitución de la República. La definición anterior, es importante porque dan origen a las decisiones de la administración de los recursos públicos; el primero aplicando el marco normativo general relacionado con los tributos y los desembolsos públicos y los segundos con la administración del desarrollo local y su tributos.

En el caso de la Hacienda Pública en El Salvador, se define por los recursos que genera el Gobierno Central y los Gobiernos Locales; su diferencia es que en el caso de los primeros, están regulados y definidos por la Constitución de la República en la parte que le corresponde a la Hacienda Pública, a partir del Art. 223 hasta el Art. 234 y por un marco jurídico tributario así como también por una ley especial conocida como Ley Orgánica de la Administración Financiera del Estado, así mismo por las normas y procedimientos de la Corte de Cuentas. Mientras que los segundos están definidos constitucionalmente en los Arts. 201,202 y 203 en la parte correspondiente a las municipalidades, y regulados por el Código Municipal, leyes de tributos municipales y otras normas, como es el caso de las normas y procedimientos de la Corte de Cuentas de la República.

El marco anterior, muestra la diferencia entre recolección, administración, ejecución y seguimiento de los recursos de la Hacienda Pública del Gobierno Central y los recursos de los Gobiernos Locales referidos a fondos y valores líquidos, créditos, bienes muebles y raíces, así como el marco jurídico y operativo ya que tienen como objetivos la reasignación de recursos, la distribución de la riqueza y apoyar el desarrollo económico de forma distinta.

2.2 El Sector Público

El Sector Público en El Salvador, está organizado de acuerdo a la aplicación de las diferentes políticas económicas, ya sean estas de estabilización o fomento de la actividad económica, dichas acciones se realizan a través de la política fiscal, de producción y precios, Política Monetaria y Política de comercio externo; el análisis macroeconómico anterior, es importante porque define la operatividad financiera y el cumplimiento del Art. 6 de la Ley Orgánica de la Administración Financiera del Estado, el cual está referido a la Planificación financiera y Fiscal anual.

Gráfico Nº 2. Estructura del Sector Público de El Salvador

Fuente: López, Ricardo Balmore, Fundamentos de Economía Pública 2016.

De acuerdo al gráfico No. 2, el Sector Público se divide en dos: Sector Público Financiero y Sector Público No Financiero. El primero, está compuesto por todas las instituciones financieras públicas que participan como reguladores e intermediarios de la oferta y demanda monetaria y crediticia, como el Banco Central de Reserva, Banco de Desarrollo de El Salvador (BANDESAL), entre otras que se caracterizan por ser aplicadores de la Ley de Integración Monetaria (Dolarización) o la ley Bitcoin, entre otras responsabilidades. Mientras que el segundo, es la organización funcional e institucional que ejecuta la política fiscal, la cual está referida a la obtención de los ingresos como tributos, tasas, derechos e ingresos operativos. Así como también por la ejecución del gasto corriente, de la inversión pública y de la consecución del financiamiento.

La operatividad del Sector Público se realiza por medio de un conjunto de instituciones que poseen su propia estructura organizativa y funciones definidas en los reglamentos internos operativos de los Órganos de Estado y cuyo instrumento financiero y de acción es el Presupuesto General del Estado. Desde ese punto de vista el Sector Público No Financiero se divide en: a) Gobierno Central b) Instituciones Descentralizadas No Empresariales c) Empresas Públicas. Porque la insistencia de esta división, pues porque es la que ejecuta la política fiscal y la deuda pública es parte de los componentes.

2.3 Deuda Pública

De acuerdo al Manual de Estadísticas de Finanzas Públicas (FMI), la deuda pública, son las obligaciones aceptadas por parte de los diferentes niveles de gobierno y que se han utilizado para financiar los déficits públicos resultantes de programas o por un mayor nivel de gasto público para los cuales los ingresos presupuestados no alcanzan a cubrir. La deuda antes descrita puede ser adquirida dentro del mismo país o en el extranjero; entonces la primera se conoce como deuda interna y cuando se adquiere fuera se conoce como deuda externa. También se puede expresar que la Deuda Pública, es el conjunto de obligaciones pendientes de pago que mantiene el Sector Público, a una determinada fecha, frente a sus acreedores, y constituye una forma de obtener recursos financieros por parte del Estado o cualquier poder público y se materializa normalmente mediante emisiones de títulos de valores en los mercados locales o internacionales y/o a través de préstamos directos de entidades como organismos multilaterales, bilaterales, gobiernos, etc.

Gráfico Nº 3. Clasificación de la Deuda Pública

Fuente: López, Ricardo Balmore, Fundamentos de Economía Pública, 2016.

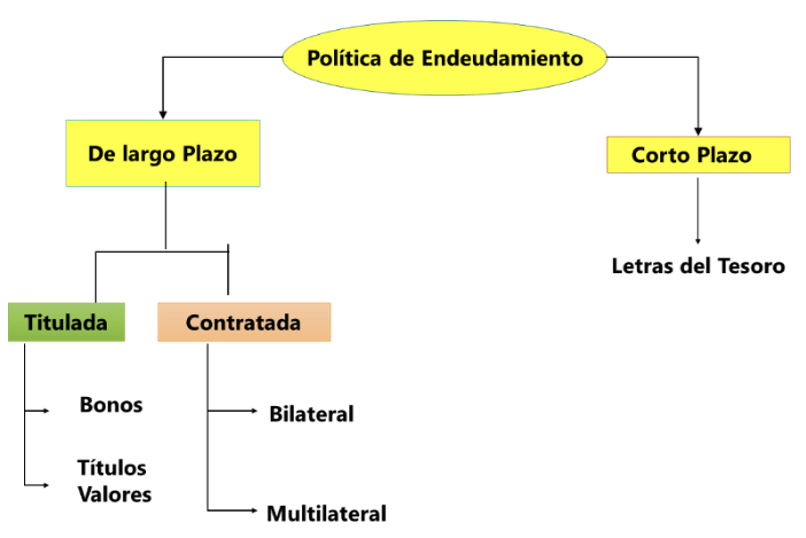

2.4 La Política de Deuda Pública en El Salvador

Es aquella que contiene los lineamientos y acciones para obtener recursos de financiamiento y la forma que deberán ejecutarse; también forma parte del plan de Gobierno, cuyo fin es aplicar estratégicamente los recursos obtenidos por medio de terceros, y con ello cubrir las demandas institucionales y demandas de bienes y servicios públicos y especialmente cuando los ingresos no cubren los gastos. La deuda pública es administrada por el Ministerio de Hacienda y se divide en deuda de corto plazo y de largo plazo, la primera es un tipo de deuda que se utiliza para cubrir los déficit de caja y se conoce como deuda flotante y se origina con la emisión de Letras del Tesoro (LETES) que emite la Dirección General de Tesorería con base al Art. 227 de la Constitución de la República; mientras que la segunda es la deuda contratada o titulada y que recibe el nombre de deuda soberana por ser aprobada por la asamblea legislativa por mayoría calificada según lo establece el Art. 148 de la Constitución de la República; y se conoce como deuda pública voluntaria, pero puede haber según el Art. 131 numeral 6°, deuda pública forzosa, la cual resulta de un estado de calamidad o de emergencia.

3. Comportamiento de la Deuda Pública en El Salvador

3.1 Análisis del Saldo de la Deuda Pública

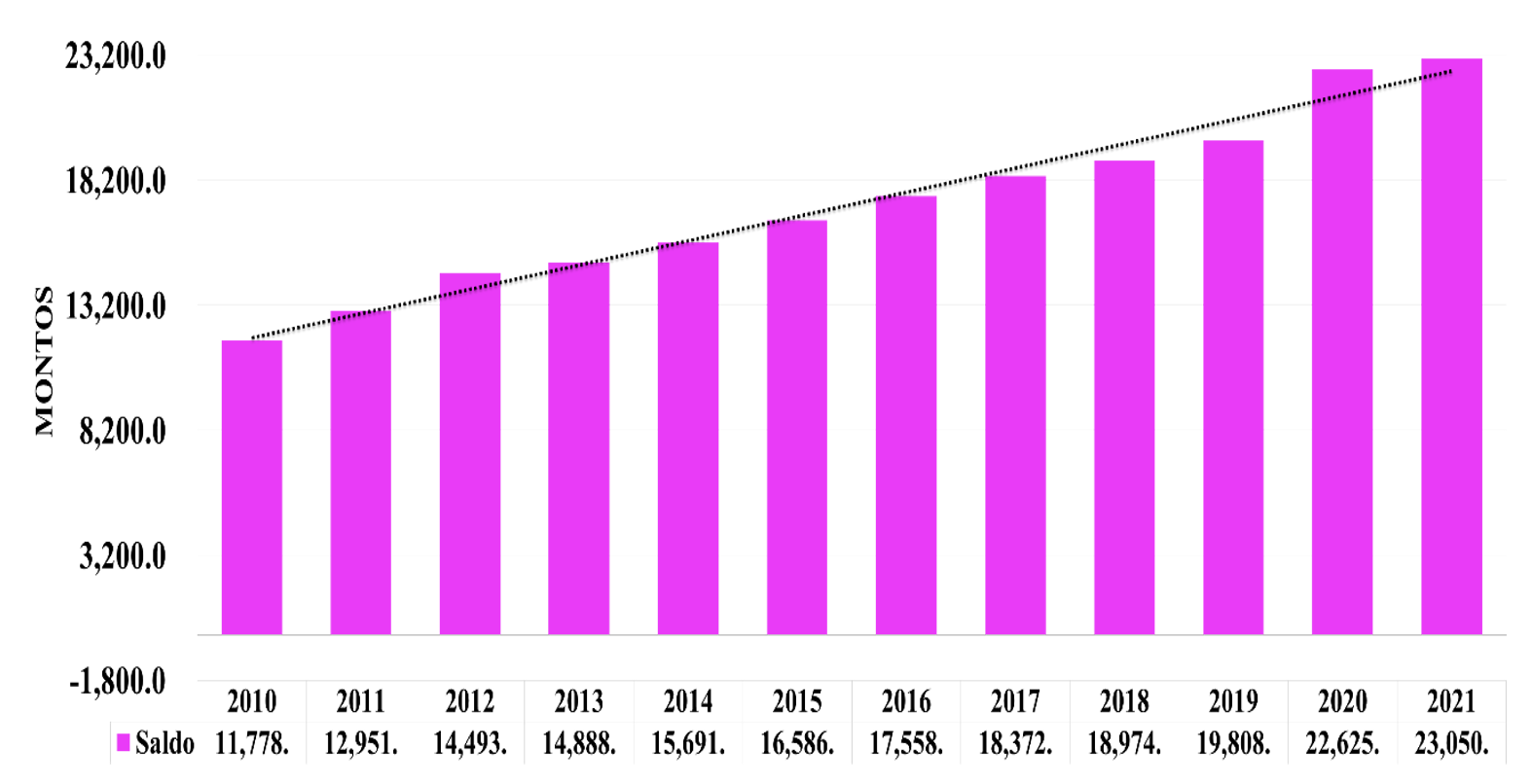

De acuerdo al comportamiento del saldo de la Deuda Pública para los últimos 10 años, este muestra una tendencia creciente, como producto del déficit fiscal que se ha venido formando como resultado de los menores ingresos y mayores gastos. Dicho déficit se ido acumulando convirtiéndose en déficit fiscal estructural dando origen al saldo creciente de la deuda pública. Dependiendo de su composición, el saldo presiona el estado de las finanzas pública, como producto de la mayor demanda de recursos para cumplir con el servicio de la deuda pública y con ello un mayor costo de oportunidad, respecto al valor económico de los servicios públicos, que se refleja en los indicadores sociales de acceso a la educación, a la salud, a la vivienda, en la inversión de infraestructura vial, en el desarrollo local, entre otros. Partiendo de lo anterior, y según los datos del Ministerio de Hacienda, el saldo para el cierre del año 2021 fue de $23,050.6 millones de dólares, lo que equivale al 83.8% del PIB estimado; dicha tendencia se ha ido acentuando a medida se han realizado operaciones financieras de traslado de deuda de corto plazo a largo plazo, dado que los ingresos de caja obtenidos, no responden con el pago de las obligaciones emitidas por la hacienda pública; por otro lado, la tendencia de la economía en términos reales no ha permitido obtener mayores recursos lo que ha ocasionado mayor demanda de financiamiento. La tendencia antes descrito desde el año 2010 hasta el año 2021, puede observarse en el gráfico No. 4.

Gráfico Nº 4. Comportamiento del Saldo de la Deuda. Sector Público no Financiero

Fuente: Ministerio de Hacienda, liquidaciones financieras varios años.

Fuente: Ministerio de Hacienda, liquidaciones financieras varios años.

3.2 Composición de la Deuda Pública

Para poder realizar incidencia financiera del Saldo de la Deuda Pública, es necesario analizar su composición y el grado de exigibilidad. Por ejemplo, para los últimos 10 años, la deuda que más se ha acumulado y ha ocasionado desembolsos, así como pagos por vencimiento es la deuda en manos de los inversionistas que se relaciona con la deuda bonificada o titulada. De la misma forma, la deuda multilateral o deuda con organismos financieros, la cual ha ido creciendo a medida aumenta el déficit fiscal. Por otro lado, la deuda bilateral ha ido disminuyendo, por el aumento del uso de instrumentos financieros de capital como son los bonos. En el caso de la composición de la deuda, un saldo observable es el crecimiento de la deuda previsional que silenciosamente se incrementa en promedio en $450 millones anualmente y se acumula de forma permanente.

Gráfico Nº 5. Composición del Saldo de la Deuda Pública (En millones de dólares)

Fuente: Ministerio de Hacienda, Liquidaciones Financieras varios.

Fuente: Ministerio de Hacienda, Liquidaciones Financieras varios.

Tabla Nº 1 Fuente: Ministerio de Hacienda

Fuente: Ministerio de Hacienda

3.3 División de la Deuda

De acuerdo al lugar y organismo con que se adquiere la deuda, esta se divide en deuda interna, cuando se adquiere con organismos internos como el Sistema Financiero Salvadoreño, en este caso y de acuerdo a la composición de la deuda se observa que durante los últimos 10 años, la deuda flotante (LETES y CETES) es la que se ha ido acumulando y aumentando el pago de beneficios o intereses ocultos, debido a la aplicación de una técnica conocida como Roll Over, es decir, emitiendo deuda por deuda y con ello se han ido cancelando las emisiones anteriores y cuando no se ha podido aplicar la técnica, los gobiernos entrantes han negociado en términos políticos y han traslado el saldo de deuda de corto plazo a deuda de largo plazo. La otra división es la deuda externa, la cual se divide en deuda contratada y titulada, también se conoce como deuda de largo plazo o deuda soberana, en este caso el dilema financiero se encuentra en la composición y vencimiento, el predominio de la deuda titulada, presiona las finanzas públicas, debido a que se vencen cantidades que no son disponibles o no se pueden cancelar con el recaudo corriente u operativo, como es el caso de la presión que actualmente existe por el próximo vencimiento de títulos valores por $800.0 millones, lo cual presiona el equilibrio de las finanzas públicas, y está obligando al Ministerio de Hacienda a continuar con la técnica de Roll Over, para poder pagar los bonos próximos a vencer; en este caso se han planteado varias alternativas, entre ellas la emisión de $1000.0 millones de bonos digitales; otra alternativa es negociar con los inversionistas para alargar el pago. De la misma forma se plantea un nuevo contrato de préstamo o convenio con organismos internacionales, lo cual no es posible dado el comportamiento del EMBI y el margen de riesgo.

Gráfico Nº 6. Comportamiento del Saldo de la Deuda. Sector Público No Financiero.

Fuente: Ministerio de Hacienda; liquidaciones financieras del Presupuesto, varios años.

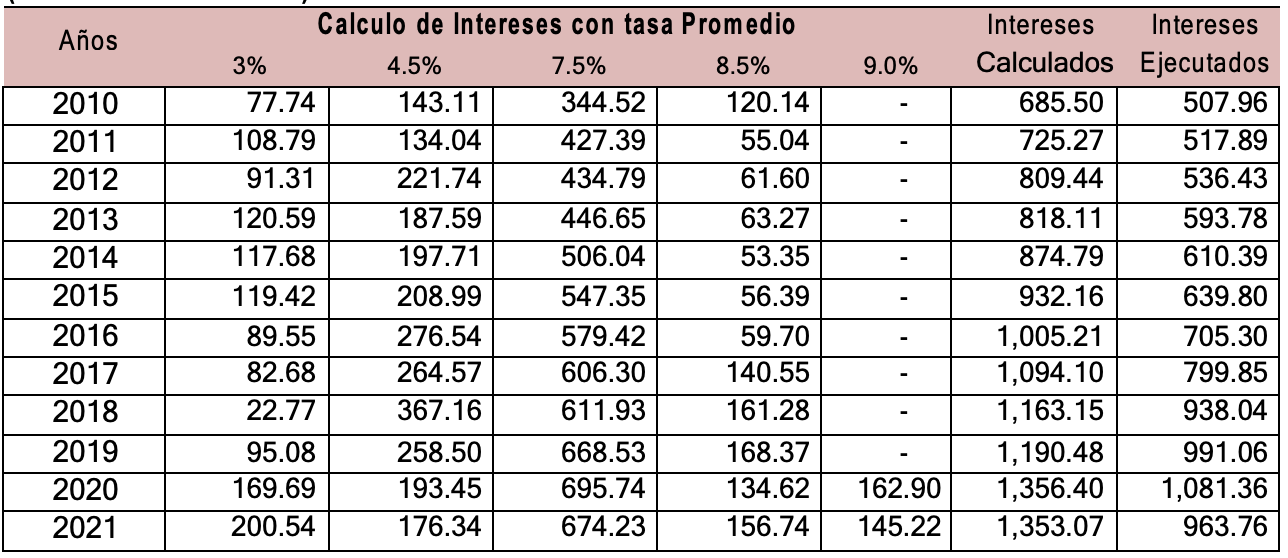

3.4 Costo de la Deuda

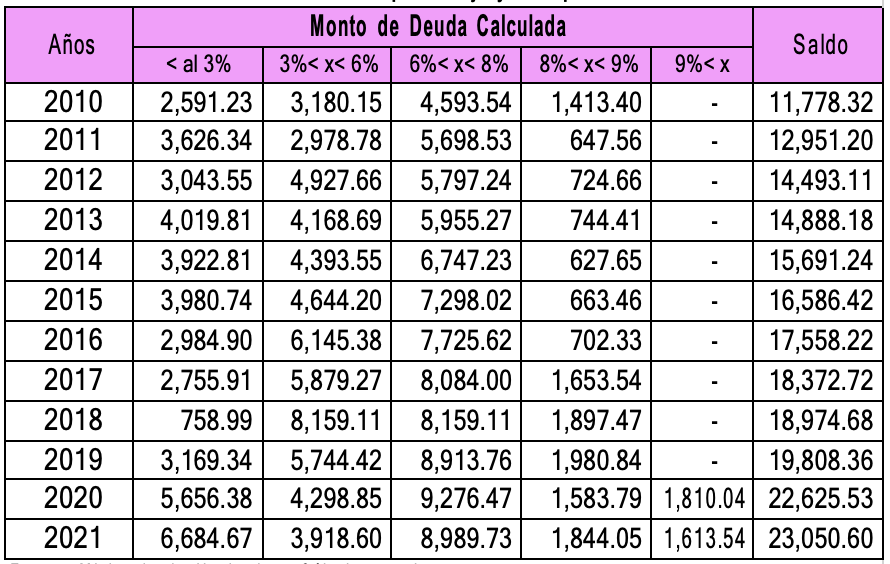

De acuerdo a los datos recolectados, el portafolio de la deuda pública salvadoreña es bastante variado, en lo referido a la contratación de tasas de interés o costo del financiamiento. En este caso, el costo promedio y porcentaje al que está comprometido el portafolio de la deuda, según los datos del Ministerio de Hacienda, es del 7.5% estando comprometido a esta tasa el 39.0% del total de la deuda pública. Definir dicho portafolio y el porcentaje comprometido es importante porque determina el servicio de la deuda para el futuro y la presión que se tendrá en las finanzas públicas; para el caso en la tabla No. 2 se presenta la tasa por intervalos y el porcentaje del saldo comprometido con ese intervalo.

Tabla Nº 2. Portafolio de Tasa de Interés y porcentaje comprometido de la Deuda Pública

Fuente: Ministerio de Hacienda.

De acuerdo a los porcentajes recolectados de deuda según el intervalo de costos, mostrados por el mismo Ministerio de Hacienda, la canasta de deuda por tasa de interés sería la siguiente:

Tabla Nº 3. Monto de Deuda Pública de acuerdo al porcentaje y tasa promedio

De acuerdo a los datos del Ministerio de Hacienda, el costo de la deuda a aumentar a partir del año 2017, ya que la tasa es mayor a la tasa promedio calculada y aún más en los años 2020 y 2021.

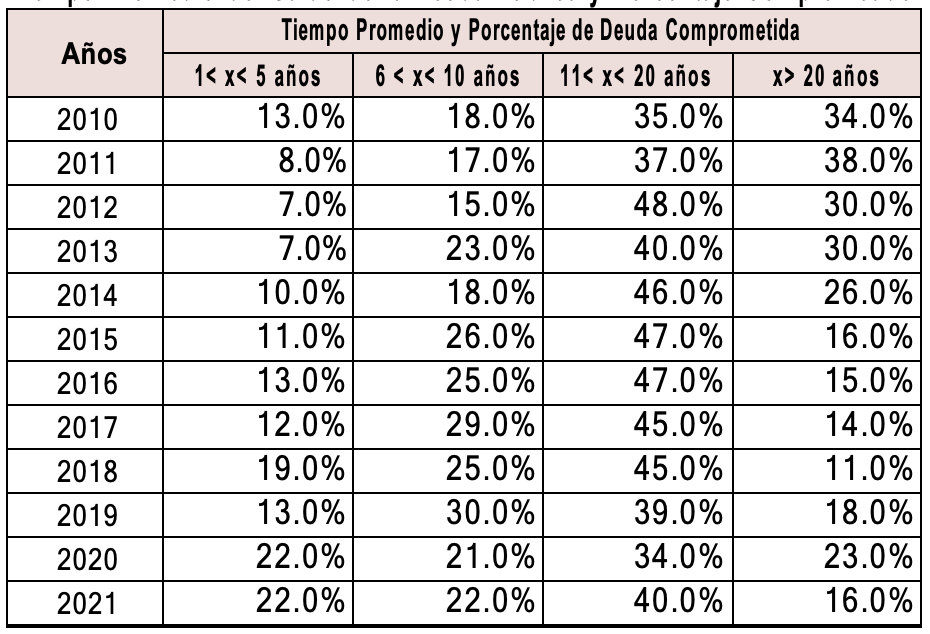

3.5 Plazo de la Deuda

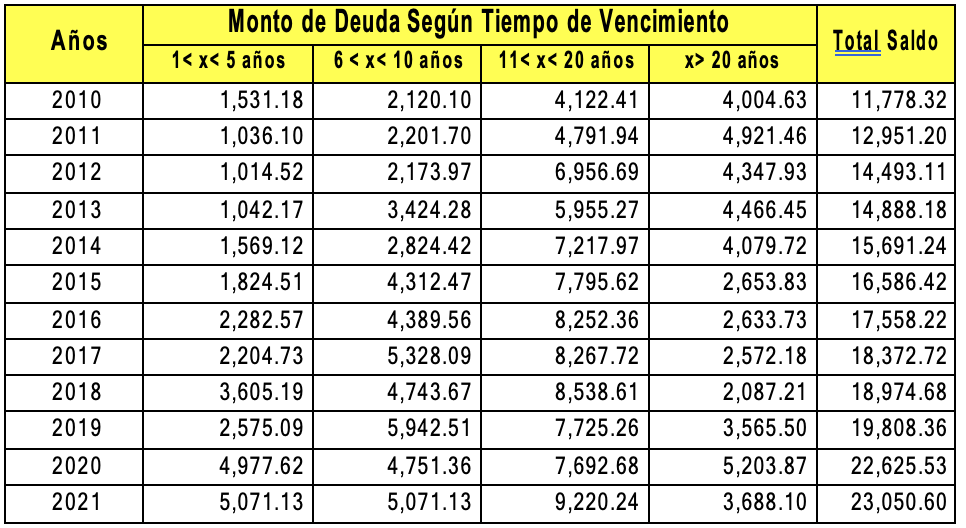

Según los datos de la Deuda Pública, expuestos por el Ministerio de Hacienda, el portafolio tiene varios plazos de vencimiento, siendo el período promedio esta entre 11 y 20 años, concentrándose el 40% del monto total para el año 2021. La distribución como la que se presenta en la tabla No 4, establece la idea del servicio de la deuda pública.

Tabla Nº 4. Tiemo promedio del saldo de la Deuda Pública y porcentaje comprometido

Fuente: Ministerio de Hacienda.

Y al realizar un cálculo de los montos comprometidos en base a los porcentajes comprometidos se tiene la tabla No.5 en millones de dólares por pagar.

Tabla Nº 5. Monto de Deuda Pública comprometida según los plazos (en millones de dólares) Fuente: Ministerio de Hacienda, cálculos propios.

Fuente: Ministerio de Hacienda, cálculos propios.

3.6 Servicio de la Deuda

Teniendo en cuenta la tasa promedio y los plazos promedios del portafolio de la deuda pública, se realiza un cálculo del servicio de la deuda para los últimos años y se compara con los valores pagados por parte del Ministerio de Hacienda, para ello se parte de los costos promedios y los valores comprometidos y se expresa en la tabla No.6, mostrando que en algunos años se ha priorizado el pago y redistribuido de acuerdo a la disponibilidad de la hacienda pública.

Tabla Nº 6. Cálculo de intereses según la tasa promedio y el monto comprometido (en millones de dólares)

Fuente: Ministerio de Hacienda y cálculos propios.

Fuente: Ministerio de Hacienda y cálculos propios.

El comportamiento de los intereses, que se observan en el gráfico No. 7 son crecientes, esto debido al acumulativo del saldo de la deuda y la amortización que es cíclica, porque se observa el pago de la deuda titulada es al vencimiento. Por otro lado, para el año 2022 el servicio de la deuda programado asciende a $1,430.6 millones de dólares de los cuales $918.5 millones corresponden a intereses y $512.1 millones corresponde a la amortización de capital de la deuda.

Gráfico Nº 7. Comportamiento del Servicio de la Deuda. Sector Público no Financiero

4. Criterios de la Deuda Pública

4.1 Criterios técnicos

Desde el punto de vista financiero, los organismos internacionales analizan a los demandantes de créditos y deudores desde varios criterios; el más utilizado es el criterio deuda pública entre PIB y para ello establecen los siguientes escenarios:

- Un país tiene solvencia financiera, cuando el saldo de la deuda pública es menor que el 25% del PIB, entonces sus finanzas están sanas y puede tomar decisiones estratégicas de redestino de sus recursos y fomentar el crecimiento económico por medio de la inversión de largo plazo, creando sustentabilidad económica y sostenibilidad de las finanzas públicas.

- Se dice que un país debe de administrar la deuda pública cuando su saldo se encuentra entre 25% y el 40%, del PIB, en este caso, administrar significa planificar el portafolio de acreedores y visualizar plazos, tasas y oportunidades que el organismo facilita en los contratos cuando se cumple con el servicio de la deuda.

- Si un país tiene un saldo de deuda pública se encuentra entre 41.0% y 60% del PIB, se dice que el administrador de la hacienda pública, tiene problemas de cumplimiento de metas presupuestarias y financieras, por lo que deberá aplicar acciones administrativas para incentivar los ingresos, y cumplir con las metas programadas sobre la ejecución de la política de ingresos y de financiamiento.

- Si un país tiene un saldo de deuda mayor al 60% del PIB, entonces se dice que tiene problemas de ingresos, y empieza aplicar la política de deuda por deuda o Roll Over, debido a que sus ingresos no cubren los gastos y su déficit se está convirtiendo en déficit estructural, debido a que el diferencial se va cubriendo con deuda, lo que hace que el saldo aumente y sin poder cumplir con los compromisos, obligándose a adquirir otra deuda, esto último condicionado al tipo de negociación, instrumento financiero, tasas de riesgo y plazos, reflejado en el comportamiento del mercado financiero internacional.

4.2 Situación de la Deuda Pública Salvadoreña según criterios técnicos

Teniendo en cuenta los criterios de los escenarios anteriores y de acuerdo al comportamiento del saldo de la deuda pública durante los últimos años, se obtiene el gráfico No. 8, el cual muestra que El Salvador se encuentra en el punto alto de problemas de ingresos.

Gráfico Nº 8. Comportamiento de la Deuda Pública SPF respecto al PIB

Fuente: Ministerio de Hacienda

Fuente: Ministerio de Hacienda

De acuerdo a los datos del Ministerio de Hacienda, El Salvador posee un saldo de deuda mayor al 60% del PIB, demostrando problemas de ingresos, teniendo que aplicar la política de deuda por deuda o Roll Over, debido a que sus ingresos no cubren los gastos y su déficit se está convirtiendo en déficit estructural, esto lo demuestra el comportamiento del monto presupuestario para los últimos 20 año en donde el diferencial se va cubriendo con deuda, lo que hace que el saldo aumente y sin poder cumplir con los compromisos, obligándose a adquirir otra deuda, esto último está condicionando a las negociaciones, los instrumentos financieros planificados, a las altas tasas de riesgo y plazos, lo cual es reflejado por el comportamiento del mercado financiero internacional.

5. La Deuda Pública y el COVID 19

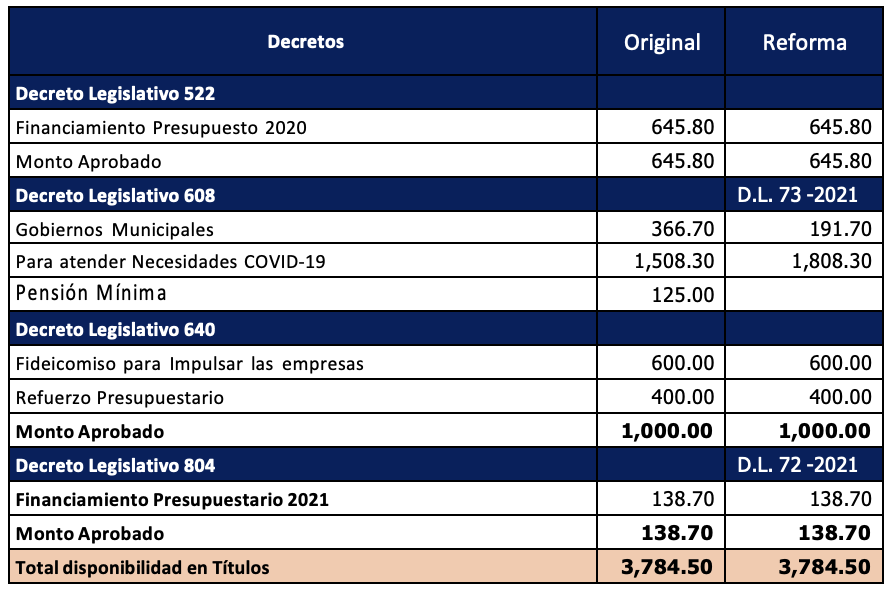

Debido a la pandemia del COVID 19, el Órgano Ejecutivo solicito recursos ordinarios y extraordinarios para atender dicha pandemia; para ello presento al Órgano Legislativo varias solicitudes de préstamos y emisión de títulos valores. Para el caso por medio, por medio del D.L. No. 525, se aprobó un monto de $645.8 millones de dólares, esto con el objetivo de financiar el Presupuesto General del Estado del año 2020; Por otro lado, se aprobó el D.L. No. 608 y D.L. No. 640 del año 2020, con el fin de autorizar y aprobar al Gobierno Central la emisión de bonos por un monto de $2,000.0 y $1,000.0 millones respectivamente, así mismo en su momento, en el contenido de los decretos se expuso que podría el Órgano Ejecutivo contratar de forma inmediata o adquirir préstamos puentes, los cuales serían cancelados al ingresar los recursos de la venta de dichos títulos valores. Es de exponer que en la marcha dichos decretos han sufrido un conjunto de modificaciones, que han dejado una nube financiera de incertidumbre por conocer cómo se distribuyeron esos recursos por parte de Hacienda y cuál es el monto real que se acumulará a la deuda pública. Para una mejor exposición del financiamiento 2020 y 2021, se pueden hacer dos escenarios:

5.1 Recursos COVID 19

De acuerdo a los decretos antes descritos el monto disponible y destino para la atención de la emergencia y el presupuesto 2020, se resumen la siguiente:

Tabla Nº 7. Distribución de fondos de atención a emergencia Presupuesto 2021 (en millones de dólares)

Fuente: Cálculo propio con base a decretos.

De acuerdo a la tabla No. 7 el monto de títulos valores autorizados ascendía a $3,784.5 millones de dólares, de los cuales $645.8 millones, eran para financiar el presupuesto 2021, el resto para el conjunto de medidas para atender la emergencia.

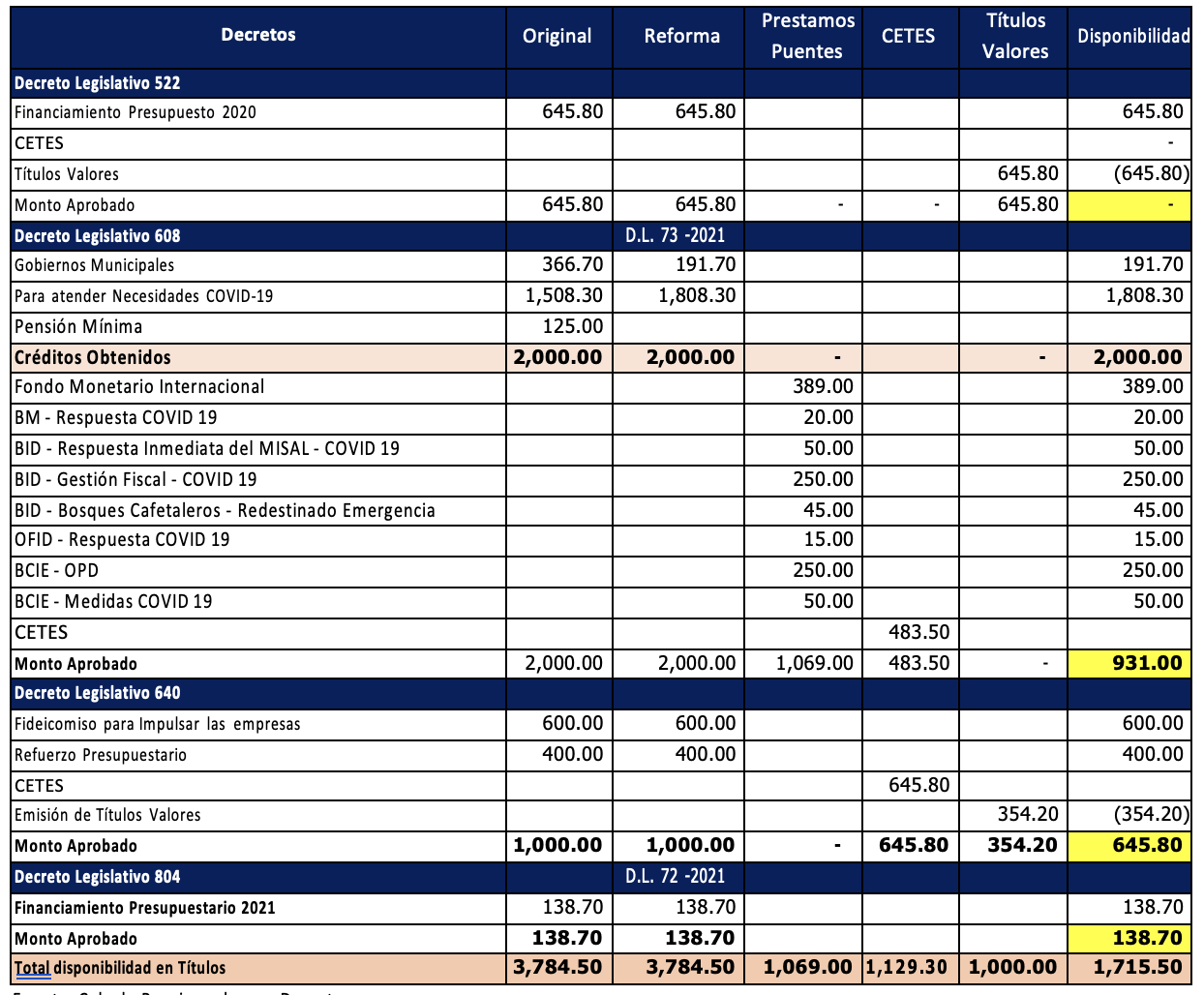

De los recursos aprobados, las operaciones financieras realizadas por el Ministerio de Hacienda, le han permitido obtener financiamiento por un monto de $1,069 millones relacionado con préstamos de varios organismos, que aún están en período de desembolso, pero también ha obtenido prestamos CETES por un monto $1,129.3 millones, los cuales deberán de ser cancelados cuando se coloquen títulos valores que aún tiene disponible en los decretos de autorización, al mismo tiempo se han emitido $1,000.0 millones, la nueva distribución disponibilidad sería la siguiente:

Tabla Nº 8. Desembolso de recursos COVID (en millones de dólares) Fuente: Cálculo propio con base a decretos.

Fuente: Cálculo propio con base a decretos.

De acuerdo a la Tabla No. 8, el Ministerio de Hacienda, aún tiene una disponibilidad de $1,715.50 millones de dólares, pero por el pago de los CETES, la disponibilidad real es $586.20 millones, y como se forman:

Autorización de Títulos…............................................... $ 3,784.50

Préstamos Obtenidos…................................................. $1,069.00

Títulos Valores Emitidos…............................................. $1,000.00

Disponibilidad en Títulos Valores................................... $1,715.50

Préstamos CETES a pagar............................................. $1,129.30

Disponibilidad Real………………………………………………………$ 586.20

Debe de observarse que en la operación anterior, el préstamo CETE no se toma en cuenta, porque debe cancelarse cuando se emitan los títulos valores restante tal como lo menciona el decreto.

5.2 Recursos de préstamos aprobados

De acuerdo al análisis realizado de la deuda pública, desde el primero de mayo del 2021, la presente legislatura ha ratificado un conjunto de préstamos que se encuentran en período de desembolso y que no forman parte del saldo de la deuda aún, porque no todos ingresan de una vez, por lo que requieren una reforma de presupuesto para introducirse dichos recursos cuando así lo realicen o aprobarse en el presupuesto ordinario. Es de exponer que en este caso se restan tres préstamos que se han utilizados para financiar la emergencia COVID 19, que suman $310.0 millones de dólares, obteniendo la disponibilidad de la siguiente forma:

Monto total de Préstamos aprobados (desde el 01/05/2021)…........ $2,802.32

BID - Bosques Cafetaleros - Redestinado Emergencia…………..……..…. $ 45.00

OFID - Respuesta COVID 19…………………………………………………………...$ 15.00

BCIE – OPD…………………………………………………………………………………..…$ 250.00

Disponibilidad financiera desde la presente legislatura..................... $ 2,492.32

De acuerdo a lo expuesto la tabla de Préstamos sería la siguiente:

El efecto de estas acciones financieras es que están incrementando el saldo de la deuda pública, por eso se calcula el nuevo saldo para el próximo año, siendo el nuevo el siguiente:

Tabla Nº 9. Flujo disponible de préstamos y en ejecución 2021-2022 (actual legislatura)

Fuente: Cálculos propios a partir del contenido de los decretos legislativos de los préstamos.

Fuente: Cálculos propios a partir del contenido de los decretos legislativos de los préstamos.

Saldo a Diciembre…................................... $ 23,050.60

(+) Títulos Valores disponibles por emitir…………. $ 586.20

Títulos aprobados para finac. Presup. 2022... $ 498.40

Préstamos Disponibles…………………………………$ 2,492.32

Nuevo Saldo……………………………………………..$ 26,626.92

( - ) Amortización Estimada para el año 2022……$ 512.10

(=) Saldo Pronosticado........ $ 26,114.82

Lo anterior nos muestra que de acuerdo al PIB estimado para el año 2022, que es de $28,819.7 de dólares, la deuda pronosticada sería el 90.61% del PIB; lo cual muestra un fuerte incremento en el saldo de la deuda y presión financiera para las finanzas, sin contar con las perspectivas de emisión de otros instrumentos financieros como es el Bono Bitcoin.

6. Conclusiones

- De acuerdo a lo observado, el saldo de la deuda pública, es el talón de Aquiles de las finanzas públicas actualmente, esto debido a que refleja problemas de ingresos y la técnica de Roll Over solo da suspiros al enviar hacia adelante el problema financiero, pero el servicio de la deuda se incrementa y presiona la disponibilidad financiera.

- Exponer que la deuda es impagable, es un tema de no financieros, la deuda tiene la oportunidad de negociarse plazos, tasas y cuotas, e incluso tipos de deudas, dado que algunas son activas y otras son pasivas, estas últimas son las más dolorosas para el país debido a que se han convertido en gastos corrientes y no tienen retorno, el mejor ejemplo, es el saldo de la deuda flotante que se acumula de forma permanente, sin poder cumplir con ingresos propios su pago, se tiene que emitir deuda para pagar deuda, y en muchas ocasiones dicha deuda tiene origen en el gasto corriente operativo.

- El problema no es si caerá el país en impago, es que desde el momento que se emite deuda por deuda, muestra un escenario negativo de ingresos; es decir, que los ingresos propios no alcanzan para cumplir con las obligaciones de Estado y que se debe emitir deuda y más aún cuando presupuesto debe cubrirse con deuda para equilibrarlo y cumplir con lo establecido por el Art. 226 de la Constitución de la República.

7. Referencias

- Decretos Legislativos varios referidos a los préstamos año 2021

- Carlos M. Giuliani Fonrouce, Derecho Financiero, Editorial Depalma 7ª Edición, Buenos Aires, Argentina 2001.

- López, Ricardo Balmore. Fundamentos de Economía Pública, San Salvador, Editorial Talleres Gráficos primera edición, 2016

- Manual de Cuentas Finanzas Públicas, Fondo Monetario Internacional año 2014.

- Ministerio de Hacienda, Liquidación Financiera del Presupuesto del Estado, varios años